报告说明:

博思数据发布的《2015-2020年中国债券行业深度调研与投资前景研究报告》共七章。首先介绍了债券相关概述、中国债券市场运行环境等,接着分析了中国债券市场发展的现状,然后介绍了中 国债券重点区域市场运行形势。随后,报告对中国债券重点企业经营状况分析,最后分析了中国债券行业发展趋势与投资预测。您若想对债券产业有个系统的了解或 者想投资债券行业,本报告是您不可或缺的重要工具。

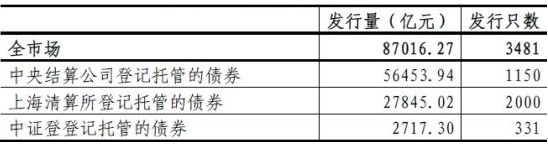

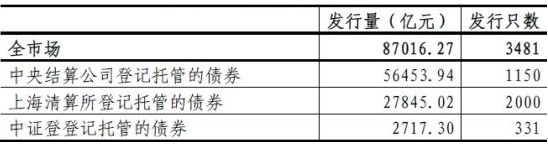

2013年债券市场发行情况

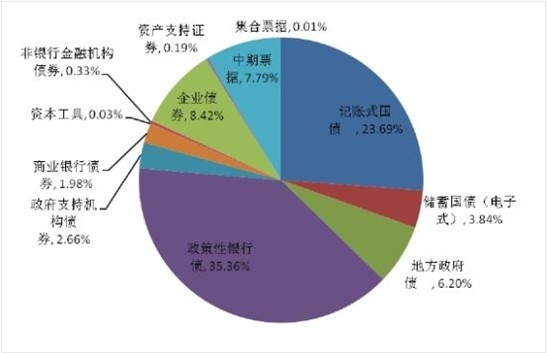

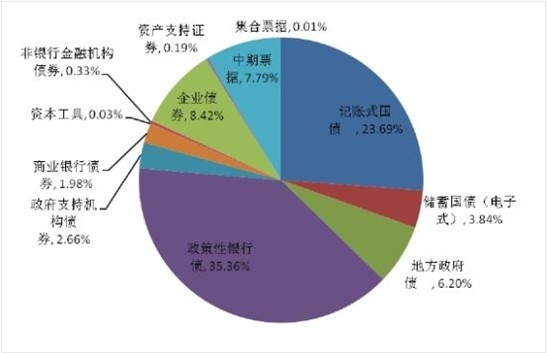

2013年,债券市场共发行各类债券(含央票)87016.27亿元,较去年增加7218.72亿元,同比增长9.05%,相比2012年增速下降了2.61个百分点。其中在中央结算公司登记新发债券1150只,发行量共计56453.94亿元,占债券市场发行总量的64.88%;上海清算所登记新发债券2000 只,发行量共计27845.02亿元,占债券市场发行总量的32%。交易所发行公司债和中小企业私募债共计331只,发行量2717.30亿元,占债券市场发行总量的3.12%。从中央结算公司新增债券的券种结构来看,2013年国债发行13374.40亿元,同比增加11.15%;企业债券发行4752.30亿元,同比下降26.88%;政策性银行债发行19960.30亿元,同比下降6.73%;商业银行债发行1117.00亿元,同比下降71.60%。政策性银行债和国债在发行规模中占据主要地位,二者发行量合计约占发行总量的59.05%。

中央结算公司2013年各券种累计发行量占比

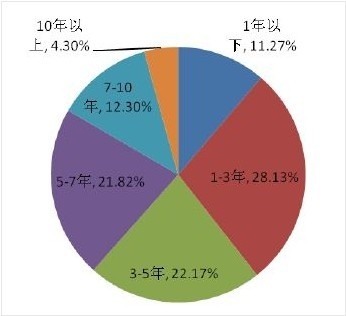

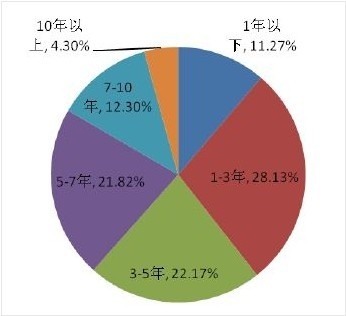

从中央结算公司新发债券的期限结构来看,3-10年中长期品种发行量占比达到56.30%,0-3年短期品种和10年以上长期品种发行量占比分别为39.40%和4.30%。

中央结算公司2013年各期限债券发行量占比

第1章:债券行业发展综述

1.1 债券行业相关定义

1.1.1 行业定义与发展历程

(1)22013-2014年市场运行特征

1.2 债券行业发行上市分析

1.2.1 债券招标发行分析

1.2.2 簿记建档发行分析

1.2.3 商业银行柜台发行分析

1.3 债券行业市场格局分析

1.3.1 银行间债券市场分析

1.3.2 交易所债券市场分析

1.3.3 商业银行柜台市场分析

1.4 债券行业市场建设分析

1.4.1 发行市场建设分析

(1)发行主体分析

(2)监管管制分析

1)发行管制分析

2)利率管制分析

3)投资者限制分析

(3)发行方式分析

1.4.2 流通市场建设分析

(1)债券市场流动性分析

(2)登记结算系统分析

(3)转让交易系统分析

(4)柜台交易系统分析

(5)做市商制分析

1.5 债券市场投资者结构与行为分析

1.5.1 债券市场投资者构成分析

1.5.2 债券市场投资者数量规模

1.5.3 债券市场投资者资产规模

1.5.4 债券市场投资者投资品种

1.5.5 债券市场投资者投资需求

1.6 债券从业人员道德风险分析

1.6.1 债券从业人员道德风险表现形式

1.6.2 债券从业人员道德风险控制措施

1.7 债券行业存在问题分析

1.7.1 发行审批制度非市场化问题

1.7.2 信用体系建设不健全的问题

1.7.3 企业债二级市场化不活跃问题

第2章:债券行业市场运行数据分析

2.1 债券市场经营数据分析

2.1.1 债券市场发行规模分析

2.1.2 债券市场发行结构分析

2.1.3 债券市场托管规模分析

2.1.4 债券市场交投活跃度分析

2.1.5 债券市场交易结构分析

2.2 债券市场收益率分析

2.4 债券市场替代品分析

2.5 债券市场利率债供给分析

2.5.1 央票利率分析

2.5.2 国债利率分析

2.5.3 地方债利率分析

2.5.4 政策性银行债利率分析

2.6 高收益债投资策略分析

2.6.1 高收益债投资特点分析

2.6.2 高收益债投资策略分析

2.6.3 高收益债投资前景分析

2.7 信用债供给与投资策略分析

2.7.1 信用债供给影响因素分析

(1)供给约束层面因素分析

(2)需求约束层面因素分析

2.7.2 信用债净供给结构分析

2.7.3 信用债存量结构分析

2.7.4 信用债供给趋势预测

2.7.5 信用债投资策略分析

第3章:债券行业产品分析与创新设计

3.1 政府债券产品设计分析

3.2 中央银行债产品设计分析

3.3 金融债券产品设计分析

3.4 企业债券产品设计分析

3.5 短期融资券产品设计分析

3.6 中期票据产品设计分析

3.7 资产支持证券产品设计分析

3.8 国际机构债产品设计分析

3.9 可转换债券产品设计分析

第4章:债券行业重点区域市场分析

4.1 北京市债券市场分析

4.2 上海市债券市场分析

4.3 广东省债券市场分析

4.4 浙江省债券市场分析

4.5 江苏省债券市场分析

4.6 山东省债券市场分析

4.7 江西省债券市场分析

4.8 宁夏债券市场分析

第5章:债券市场投资机构经营分析

5.1 商业银行债券业务经营分析

5.1.1 中国银行债券业务经营分析

5.1.2 工商银行债券业务经营分析

5.1.3 建设银行债券业务经营分析

5.1.4 农业银行债券业务经营分析

5.1.5 招商银行债券业务经营分析

5.1.6 交通银行债券业务经营分析

5.1.7 华夏银行债券业务经营分析

5.1.8 兴业银行债券业务经营分析

5.1.9 民生银行债券业务经营分析

5.1.10 浦发银行债券业务经营分析

5.2 证券公司债券业务经营分析

5.2.1 中信证券债券业务经营分析

5.2.2 海通证券债券业务经营分析

5.2.3 广发证券债券业务经营分析

5.2.4 第一创业证券债券业务经营分析

5.2.5 东海证券债券业务经营分析

5.2.6 平安证券债券业务经营分析

5.2.7 东方证券债券业务经营分析

5.2.8 光大证券债券业务经营分析

5.2.9 国信证券债券业务经营分析

5.2.10 中银国际证券债券业务经营分析

第6章:国外债券行业发展经验借鉴

6.1 美国债券市场发展经验借鉴

6.2 英国债券市场发展经验借鉴

6.3 韩国债券市场发展经验借鉴

6.4 马来西亚债券市场发展经验借鉴

6.5 泰国债券市场发展经验借鉴

第7章:博思数据关于债券行业投资机会与市场前景

7.1 债券行业投资机会分析

7.1.1 债券行业投资壁垒分析

7.1.2 债券行业投资风险分析

7.1.3 债券行业投资机会分析

7.2 债券行业发展趋势与前景

7.2.1 债券行业发展趋势预判

7.2.2 债券行业市场前景预测

7.3 债券行业发展建议

7.3.1 从市场机制的角度看

7.3.2 从流动性的角度看

7.3.3 从私募债信息透明度的角度看

7.3.4 从债券托管的集中度看

7.3.5 从存款定价机制改革的角度看

图表目录

图表1:2013年中债综合指数净价指数走势

图表2:2013年中债收益率曲线变化(份)

图表3:2013年中债收益率曲线变化(份)

图表4:2013年以来Shibor变化趋势(单位:%)

图表5:2009-2014年地方融资平台贷款余额

图表6:2009-2014年主要行业贷款利率

图表7:2009-2014年理财产品收益率

图表8:2012-2013年理财产品余额和非标占比

图表9:2013年14家上市银行投资项下的非标业务规模

图表10:2009-2014年中小银行对同业资金的依赖程度

图表11:2013年上市银行同业和投资项下的非标资产规模

图表12:2014年年初银行同业杠杆率

图表13:2014年初市场短期利率走势

图表14:2009-2014年国债利率走势

图表15:银行间固定利率国债的收益率曲线

图表16:信用债的利率走势图

图表17:宏观经济指标

图表18:信用债供给决定框架

图表19:信用债净供给结构

图表20:各类融资占比

图表21:中长期信用债/中长期贷款

图表22:信用债存量结构

图表23:中长期信贷与票据贴现利率(扣除资金成本)的变动

图表24:融资条件的变化

图表25:AAA短融相对供给与利差

图表26:5年AAA中票和利率

图表27:城头债发行量与利差

图表28:AAA企业债与利差

图表29:铁道债发行量与中长期贷款

图表30:三大监管部门出台的释放信用债券供给的政策

图表31:直接融资和间接融资

图表32:直接融资占比的目标

图表33:月度平均信用债净增量

图表34:PMI内需和外需指数

图表35:中长期信贷占比

图表36:票据融资和资金成本

图表37:投资累计增速与资金来源

图表38:基建投资与信用债

图表39:债券市场发行规模

图表40:债券市场发行结构

图表41:债券市场托管规模

图表42:债券市场交投活跃度

图表43:债券市场交易结构

图表44:北京市政府债务总量

图表45:北京市政府债务结构

图表46:北京市政府举债主体

图表47:北京市政府债务资金来源

图表48:北京市政府债务负担

图表49:北京市政府债务管控

图表50:上海市政府债务总量

图表51:上海市政府债务结构

图表52:上海市政府举债主体

图表53:上海市政府债务资金来源

图表54:上海市政府债务负担

图表55:上海市政府债务管控

图表56:广东省政府债务总量

图表57:中国银行债券业务交易规模

图表58:中国银行债券业务经营业绩

图表59:中国银行债券业务经营创新

图表60:中国银行债券业务营销推广

图表61:中国银行代表性债券产品

图表62:工商银行债券业务交易规模

图表63:工商银行债券业务经营业

本 研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国 家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。