我国小微金融产业现状调研与市场前景分析

过去,一提到小微金融,指的就是小微贷款。但如今,这样的概念已经大大拓展,不只是贷款,还有股权的服务、资本金的服务、存款、保险和其他一些增值服务。

一般传统上说到小微的服务对象,大家想到的是穷人,而服务手段很多是津贴或者是政府的财政支出。因此,从事这样一些服务工作的机构有可能就是政府机构,至少是准政府机构或者是得到政府资金支持的机构。但现情况已经发生变化,小微金融对象还包括了那些或许并不算贫困,但仍然不能从正规渠道获得金融服务的个人或小型企业。而这样的变化,揭示了正规金融体系难以对这些产生自草根的个人和企业提供持续的、有竞争力的服务的现实,也就意味着小微金融体系有着广阔的发展空间与需求。这正是世界各国政府都致力于发展、支持小微金融的原因。

在小微金融企业出现之前,中小型企业的贷款只能通过商业银行这一条途径,而从商业银行申请小额贷款并不容易,其手续复杂,程序繁琐,而且监管制度较大中型企业更为严苟。小微金融机构的出现,大大拓宽了中小型企业的融资渠道,并且这种小微金融企业相对于商业银行更具灵活性,能更好地满足新增的贷款需求,及不同客户的特殊需求,甚至为不同客户提供量身定制的融资服务。

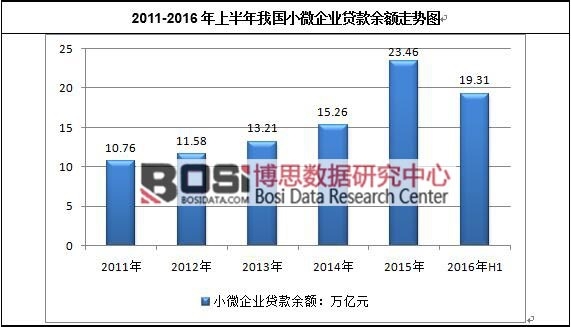

2016年6月末,人民币小微企业贷款余额19.31万亿元,同比增长15.5%,增速比上季末高1个百分点,比同期大型和中型企业贷款增速分别高4.6个和8.2个百分点。2016年6月末,小微企业贷款余额占企业贷款余额的30.7%,占比比去年同期占比水平高1.2个百分点。上半年小微企业贷款新增1.48万亿元,同比多增4954亿元,增量占同期企业新增款的36.3%,比去年同期占比水平高11个百分点。

据博思数据发布的《2017-2022年中国小微金融行业市场运营状况分析与投资建议分析报告》表明:截至2015年末,全国银行业金融机构小微企业贷款余额23.46万亿元,占各项贷款余额的23.90%。小微企业贷款余额户数1322.6万户,较上年同期多178万户。

2011-2016年上半年我国小微企业贷款余额走势图

资料来源:中国人民银行

“小微金融”自2008年正式提出以来,至今已经走过七年的发展历程,小微金融服务也从最初的模式探索阶段转入优化提升阶段。2013年以来,在小微企业面临着经济放缓、经营压力较大、风险提升的形势下,小微金融服务机构坚持服务实体经济的基本出发点,不断探索可持续、专业化的发展道路。

1、中国小微企业金融服务经历三个演变和进化阶段:

2008-2010年以前,模式形成阶段,小微金融概念正式被提出。2008年下半年,中国民生银行在华东10家分行试点小微企业贷款;2009年2月份,“商贷通”品牌和小微贷款正式推开。

2011-2012年,服务深化阶段,小微金融服务由融资为主转向以提供综合金融服务为导向。对模式形成阶段进行了理论总结,提出了“大数法则、价格覆盖风险、专业化、专门化、批量化、综合服务”等理论基础。

2013年至今,转型提升阶段,民生银行提出“聚焦小微、打通两翼”的转型目标,以“模块化、标准化、规模化”为原则,实现“做强分行,做大支行”,打破传统银行“两级管理、一级经营”体制上的革命性创新,为小微金融向2.0模式提升奠定了坚实基础。

2、制度环境

制度环境好转对小微企业融资难起到一定缓解作用。金融机构尤其是商业银行,因地制宜出台相关对策改善小微金融服务,形成了“政府出政策,银行推对策”的良性循环。

小微企业金融服务需求仍有较大差距。企业与金融机构建议根据国家对企业最新的划型标准,在《中小企业促进法》中按照中型企业和小微企业进行相关政策的细分,便于在税收、政府采购、公共服务等方面制定优惠政策。

小微企业划型标准和统计制度存在一定问题。大多数银行都依据有关部门2011年发布的划型标准认定小微企业,在录入贷款客户信息时,系统会对小微企业客户进行自动分类,一些贷款额度很大的客户因人数较少而被划分为小微企业类,导致小微企业贷款数据虚高。

金融机构服务小微客户的运营成本提升压力较大。对于商业银行来说,纳税未考虑银行在服务小微企业过程中的较高软硬件成本和风险计量、不良核销等因素,应税负担进一步加重,建议加大小微金融税收扶持政策力度。

小微贷款投放的存贷比约束也是商业银行反映强烈的问题。“轻资产、频交易”的小微企业往往结算资金沉淀较少,总体贷款需求量大但单户“短、小、频、急”,但中小股份制银行往往受制于资本金和存贷比约束,在贷款额度上不能持续稳定为小微企业提供服务。

3、小贷公司

法律及监管的严格限制,小贷公司的可持续发展一直面临资金不足的难题。2013年,监管机构、地方政府、小贷公司对此做出诸多尝试与努力,形成了一些可以推广的模式。探索融资模式创新、拓展资金来源渠道成为小贷公司进一步发展的现实选择。

4、互联网金融

互联网金融在加剧银行业竞争的同时,也给商业银行带来了机遇与变革:移动作业化和线上供应链金融促进传统业务线上化升级;网络贷款和信贷工厂则使互联网思维和大数据技术得到广泛应用;商业银行尝试通过自行搭建或合作搭建电商平台、设立P2P投融资平台等方式,实现后台资金业务和前端交易的结合,提升平台和渠道的控制能力。

5、国际经验

富国银行作为美国最大的小微企业贷款发放者,在小微客户研究、业务流程创新、交叉销售机制、电子渠道整合、信用评分模型等方面的做法具有借鉴作用。开泰银行的中小企业融资业务占泰国30%的市场份额,在细分客户群体、产品服务创新、差异化销售模式、集中运营管理等方面积累了丰富经验。硅谷银行致力于服务科技型小微企业,创新经营管理模式和风险控制手段,为我国民营银行的发展提供了借鉴。

2、站内公开发布的资讯、分析等内容允许以新闻性或资料性公共免费信息为使用目的的合理、善意引用,但需注明转载来源及原文链接,同时请勿删减、修改原文内容。如有内容合作,请与本站联系。

3、部分转载内容来源网络,如有侵权请联系删除(info@bosidata.com),我们对原作者深表敬意。